19. Mai 2017

Lesezeit: 5

min.

news

ATAD: Hybride Gestaltungen im Fokus der Finanz

ATAD: Die EU verstärkt weiter ihre Maßnahmen gegen internationale Gewinnverschiebungen mit den EU Anti Tax Avoidance Richtlinien. Welche Schritte die EU genau gegen hybride Gestaltungen setzt, haben wir für Sie hier zusammenfassend erklärt.

EU Anti Tax Avoidance Richtlinien

Die EU Anti Tax Avoidance Richtlinien gegen hybride Gestaltungen haben direkte Auswirkungen auf Strukturen betreffend M&A, Betriebsstätten und Finanzierung.

Schon voriges Jahr hat die EU eine erste Richtlinie zur Umsetzung des von der OECD initiierten BEPS Aktionsplans erlassen. Am 21. Februar 2017 wurde diese Richtlinie nochmals verschärft, und zwar in der Frage, was die Regelungen zu hybriden Gestaltungen betrifft.

Was sind hybride Strukturen nach OECD BEPS Action?

Im Rahmen des OECD Aktionsplans gegen internationale Gewinnverschiebungen („Base Erosion and Profit Shifting“ – BEPS) widmet sich ein Aktionspunkt den Effekten hybrider Gestaltungen („Hybrid Mismatch Arrangements“).

Dieser Aktionspunkt ist der wohl komplexeste im Rahmen des OECD BEPS Plans und richtet sich gegen die Erzielung steuerlicher Vorteile durch hybride Strukturen, und zwar in Form von doppelter Nichtbesteuerung oder doppelter Geltendmachung von Aufwendungen.

Hybride Finanzierungsstrukturen

Eines der Hauptaugenmerke liegt auf hybriden Finanzierungsstrukturen, die zu folgenden Besteuerungsinkongruenzen führen können:

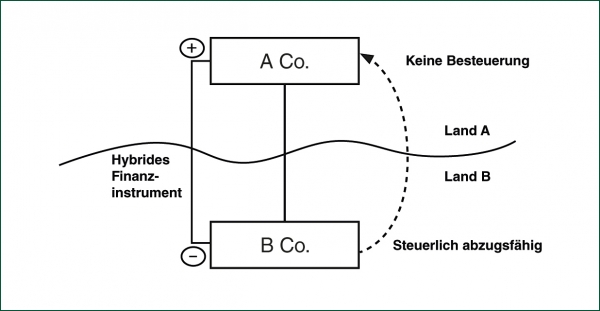

Beispiel zu hybriden Finanzierungsstrukturen

B Co gibt ein hybrides Finanzinstrument (zB hybride Anleihe) an A Co aus. Die Anleihe wird so ausgestaltet, dass sie gemäß den Rechtsvorschriften von Land B als Fremdkapital qualifiziert wird. Land B lässt für die im Rahmen der Anleihe geleisteten Zinszahlungen einen Betriebsausgabenabzug zu. Gemäß den Rechtsvorschriften von Land A ist die Zahlung jedoch als Vergütung auf Eigenkapital zu qualifizieren und unterliegt in Land A keiner Besteuerung.

Darüber hinaus können auch folgende strukturierte Finanzierungsformen betroffen sein, soweit die Zahlungen, die sich daraus ergeben, von den jeweils betroffenen Ländern unterschiedlich behandelt werden:

- Gewinnabhängige Forderungen

- Zinslose Forderungen

- (Nachträgliche) Kaufpreisanpassungen im Zusammenhang mit Share Deals

- Mittels Repos (Rückkaufvereinbarungen) strukturierte Darlehensvereinbarungen

- Wertpapierleihen (Share Lending und Bond Lending Strukturen)

Hybride Gesellschaften

Ebenfalls von den Anti-Missbrauchsregeln umfasst sind alle Strukturen, die mittels hybrider Gesellschaftsformen aufgesetzt werden und die zu ungerechtfertigten steuerlichen Vorteilen führen. Das können insbesondere sein:

- Gesellschaften, die in ihrem Ansässigkeitsstaat als Körperschaft besteuert werden, während der Ansässigkeitsstaat des Investors die Gesellschaft wie eine Personengesellschaft – also nicht direkt, sondern nur auf Ebene des Investors – besteuert („hybrid entity“)

- Gesellschaften, die in ihrem Ansässigkeitsstaat wie eine Personengesellschaft nicht direkt, sondern auf Ebene der Gesellschafter besteuert werden, während der Ansässigkeitsstaat des Investors die Gesellschaft wie eine Körperschaft besteuert („reverse hybrid entity“).

- Doppelt ansässige Gesellschaften

Betriebsstättenstrukturen

Auch Betriebsstättenstrukturen können von den EU-Maßnahmen umfasst sein: und zwar dann, wenn die Einschaltung von Betriebsstätten – insbesondere in Kombination mit strukturierten Finanzierungsformen – eine doppelte Berücksichtigung von Aufwendungen oder die Nichtbesteuerung von Einkommen ermöglicht.

Ein Beispielsfall: Der Ansässigkeitsstaat des Stammhauses unterstellt im Ausland eine Betriebsstätte und nimmt den auf diese Betriebsstätte entfallenden Gewinn aufgrund seiner innerstaatlichen Vorschriften von der Besteuerung aus. Aus Sicht des Tätigkeitsstaates liegt aber gar keine Betriebsstätte vor.

Eine effektive Nichtbesteuerung kann auch bei Geschäftsfällen zwischen Stammhaus und Betriebsstätte vorliegen; und zwar, wenn der Betriebsstättenstaat eine abzugsfähige Zahlung an das Stammhaus vorsieht, während im Staat des Stammhauses kein steuerpflichtiger Ertrag vorliegt.

Welche Maßnahmen setzt die EU gegen hybride Gestaltungen?

EU Anti – Tax Avoidance – Directive (ATAD) Nr. 1

Der Aktionsplan der OECD wurde auf europäischer Ebene von der Europäischen Kommission aufgegriffen. Einige Punkte von OECD BEPS Action 2 wurden 2016 in die sog Anti – Tax Avoidance – Directive (ATAD) aufgenommen:

- Die Richtlinie ist hinsichtlich der hybriden Gestaltungen verpflichtend von allen EU-Mitgliedstaaten bis 31.12.2018 umzusetzen.

- Die Richtlinie gilt für alle Steuerpflichtigen, die in einem oder mehreren Mitgliedstaaten körperschaftsteuerpflichtig sind, sowie für EU-Betriebstätten von Unternehmen, die in einem Drittland ansässig sind.

- Art 9 der Richtlinie regelt, dass bei hybriden Gestaltungen, die einen doppelten Betriebsausgabenabzug erlauben, der Abzug der Zahlung nur in dem Mitgliedstaat zu gewähren ist, aus dem die entsprechende Zahlung stammt.

- Bei hybriden Gestaltungen, bei denen ein Staat einen steuerlichen Abzug einräumt, während der Empfängerstaat die Zahlung als Dividende befreit, muss der Quellenstaat den Betriebsausgabencharakter der Zahlung zukünftig versagen.

- In Österreich besteht schon seit 2011 eine Anti-Missbrauchsregel im Rahmen der internationalen Schachtelbeteiligung, wonach die Befreiung von Erträgen versagt wird, sofern im Ausland ein Betriebsausgabenabzug der Dividende erfolgt. Dieses Konzept wird durch die nunmehrige Richtlinie nunmehr voraussichtlich zu ändern sein.

EU Anti – Tax – Avoidance – Directive (ATAD) Nr. 2

Im Februar 2017 wurde im EU Ministerrat (ECOFIN) eine Ergänzung und Verschärfung der bestehenden Richtlinie beschlossen, die weitere Maßnahmen von OECD BEPS Action 2 übernimmt:

- Die verpflichtende Umsetzung in den Mitgliedstaaten ist bis 31.12.2019 bzw für umgekehrte hybride Gestaltungen (reverse hybrid entities) bis 31.12.2021 vorgesehen.

- Der Vorschlag erweitert den Anwendungsbereich auf Unternehmen, die von einem Mitgliedstaat als transparent behandelt werden. Er enthält auch eine neue umfassendere Legaldefinition des Begriffes „hybride Gestaltung“ sowie Beispiele im Sinne von Action 2 des OECD Aktionsplans.

- Weiters wird der Anwendungsbereich der Richtlinie auf umgekehrte hybride Gestaltungen (reverse hybrid entity) und Inkongruenzen bei doppelter Steueransässigkeit von Gesellschaften ausgeweitet.

Ausblick

M&A Transaktionen, grenzüberschreitende Finanzierungs- und Betriebsstättenstrukturen werden noch stärker als bisher in den Fokus der Finanzverwaltung rücken. Sie werden im Hinblick auf die in den beiden EU Richtlinien sowie in OECD BEPS Action 2 vorgesehenen Anti-Missbrauchs-Normen untersucht werden. Da noch eine Reihe von Fragen hinsichtlich der konkreten Umsetzungen offen ist, bleiben die weiteren konkreten Entwicklungen abzuwarten.

TPA Tipp

Bei hybriden Strukturen handelt es sich um besonders komplexe und weitreichende steuerliche Fragestellungen. Deshalb empfehlen wir jedenfalls eine frühzeitige und sehr sorgfältige Planung und Analyse grenzüberschreitender M&A-, Betriebsstätten- sowie Finanzierungskonzepte, um zu klären, ob und inwieweit die neuen Normen Anwendung finden.

Planen Sie grenzüberschreitende Geschäfte?

Wenn Sie grenzüberschreitende Geschäfte planen, kontaktieren Sie TPA Partnerin und Steuerberaterin Iris Burgstaller, Expertin für M&A, Betriebsstättenkonzepte und Transfer Pricing.

- Hier geht’s zu unserer Beratungsübersicht im Bereich internationaler Steuerstrukturierung

- Bleiben Sie steuerlich am Laufenden: Update bei Country-by-Country Reportings

- Alle aktuellen News

- Grenzüberschreitende Transaktionen werden rückwirkend meldepflichtig!