22. Februar 2013

Lesezeit: 6

min.

news

Highlights der neuen Besteuerung von Immobilien im Betriebsvermögen

Alles zu Steuern von Immobilien im Betriebsvermögen: NEU! Alles über aktuelle Steuern, Tipps, Empfehlungen und wichtige Regelungen zu Immobilien finden Sie im aktuellen 1×1 der Immobilienbesteuerung! Im eigenen Kapitel Immobilien im Betriebsvermögen finden Sie umfangreiche Informationen zu dem für KMU und Familienbetriebe wichtigen Thema! Auch die Besteuerung von Immobilien in Privatstiftungen, Immobilieninvestitionen wie Bauherrenmodelle oder Vorsorgewohnung, sowie Immobilienfonds und sogar Immobilieninvestitionen im Ausland finden Sie in der beliebtesten TPA Broschüre, die Sie kostenlos online downloaden oder anfordern können.

Grundstücke ab 1.1.2017 in Österreich neu definiert

Update 2017: Mit dem Abgabenänderungsgesetz 2016 – AbgÄG 2016 wurde im Umsatzsteuerrecht der Grundstücksbegriff an unionsrechtliche Vorgaben angepasst. Das betrifft die Lieferung und auch die Vermietung von Grundstücken ab dem 1. Jänner 2017. Lesen Sie den News-Artikel: Neue Definition von Grundstücke in Österreich

Änderungen für Immobilien im Betriebsvermögen

Die folgenden Ausführungen gelten insbesondere für Immobilien im Betriebsvermögen von Einzelunternehmern und geben wichtige Punkte der Besteuerung bzw. letzte Änderungen wieder.

- Immobilien in Österreich: STEUERREFORM 2015/2016:

1. Allgemeine Grundsätze der Veräußerung

- Alle Wertveränderungen von Immobilien im Betriebsvermögen – auch der Grund und Boden von sog. §-4-Gewinnermittlern (insb. auch Einnahmen-Ausgaben-Rechner und Pauschalierte) – sind seit 1.4.2012 einkommensteuerpflichtig.

- Es gilt idR (ausgenommen ist bspw. der gewerbliche Grundstückshändler) der besondere Steuersatz von

25 % statt der bisherigen Besteuerung mit dem normalen Einkommensteuertarif von bis zu 50 %. - Einen Inflationsabschlag von 2 % ab dem 11. Jahr gibt es im Betriebsvermögen nur für Grund und Boden, nicht aber für Gebäude.

- Verluste aus der Veräußerung und Teilwertabschreibung (Entnahme?) von Immobilien sind vorrangig mit betrieblichen begünstigt besteuerten Gewinnen aus Immobilien zu verrechnen, ein Verlustüberhang ist zu

50 % zu kürzen und kann danach mit normal steuerpflichtigen Einkünften verrechnet werden.

2. Beträge aus Vorsteuerberichtigungen abzugsfähig

Bisher durften – mit Ausnahme der Kosten für die Selbstberechnung und Entrichtung der Immobilienertragsteuer (ImmoESt) – keine Veräußerungskosten abgezogen werden. Mit dem AbgÄG 2012 sind – nach Anregungen aus der Praxis – nunmehr auch Minderbeträge aus einer etwaigen Vorsteuerberichtigung als Veräußerungs-kosten abzugsfähig.

3. Altvermögen: Besonderheiten bei Grund und Boden

Sofern es sich um sogenanntes Altvermögen handelt (Grund und Boden war zum 31.3.2012 nicht steuerverfangen), kann der Veräußerungsgewinn wie bei privaten Grundstücksveräußerungen pauschal ermittelt werden. Dabei werden die Anschaffungskosten mit 86 % bzw. 40 % (bei nach dem 31.12.1987 umgewidmeten Grundstücken) des Veräußerungserlöses fingiert, was zu einer effektiven Besteuerung von 3,5 % bzw. 15 % des Veräußerungserlöses führt.

Entscheidet sich der Veräußerer hingegen zum Ansatz der historischen Anschaffungskosten bzw. des steuerlichen Buchwertes, ist idR ein Inflationsabschlag – das heißt, der Veräußerungsgewinn wird ab dem

11. Jahr nach der Anschaffung um 2 % pro Jahr und maximal um 50 % verringert – zu berücksichtigen (gilt nicht für Gebäude!).

4. Wechsel der Gewinnermittlungsart

Beim Wechsel der Gewinnermittlungsart von § 4 auf § 5 EStG kann eine Wertsteigerung von Grund und Boden bis zum Zeitpunkt des Wechsels pauschal ermittelt werden, sofern der Grund und Boden ohne den Wechsel zum 31.03.2012 nicht steuerverfangen gewesen wäre. Wertsteigerungen ab dem Wechsel der Gewinn-ermittlung sind nach den allgemeinen betrieblichen Grundsätzen zu ermitteln.

Beispiel zum Wechsel der Gewinnermittlungsart:

Ein Einzelunternehmer ermittelt den Gewinn nach § 4 Abs. 1 EStG 1988. Im Jahr 2000 erwirbt er ein unbe-bautes Grundstück (Anschaffungskosten 1.000). Im Jahr 2009 erfolgt der Wechsel auf die Gewinnermittlung nach § 5 EStG 1988, der Grund und Boden wird auf den Teilwert von 1.600 aufgewertet. Im Jahr 2013 wird der Grund und Boden um 2.000 veräußert, vereinfachend sollen keine Veräußerungskosten anfallen.

Die Wertsteigerung in den Jahren 2009 bis 2013 (Gewinnermittlung nach § 5 EStG) ist mit 25 % zu besteuern und beträgt 100 (= 25 % von 2.000 – 1.600). Die Ermittlung des Veräußerungsgewinns bis 2009 (Gewinn-ermittlung nach § 4 EStG) kann pauschal mit 3,5 % des Teilwertes von 1.600 erfolgen, das sind 56. Insgesamt ergibt sich daher eine Steuer von 156 (= 100 + 56).

5. Entnahmen aus dem Betriebsvermögen in das Privatvermögen

Die Entnahme von Grund und Boden des Anlagevermögens aus dem Betriebsvermögen in das Privatvermögen erfolgt seit dem 1.4.2012 grundsätzlich einkommensteuerneutral/“steuerfrei“ zu Buchwerten. Damit wird die Besteuerung aufgeschoben, es kommt erst bei späterer Veräußerung zur Aufdeckung und Versteuerung der stillen Reserven. Besteht im betrieblichen Bereich allerdings eine Ausnahme vom besonderen Steuersatz (zB gewerblicher Grundstückshändler), ist die Entnahme einkommensteuerpflichtig.

Die Entnahme von Grund und Boden des Anlagevermögens aus dem Betriebsvermögen in das Privatvermögen erfolgt seit dem 1.4.2012 grundsätzlich einkommensteuerneutral/“steuerfrei“ zu Buchwerten. Damit wird die Besteuerung aufgeschoben, es kommt erst bei späterer Veräußerung zur Aufdeckung und Versteuerung der stillen Reserven. Besteht im betrieblichen Bereich allerdings eine Ausnahme vom besonderen Steuersatz (zB gewerblicher Grundstückshändler), ist die Entnahme einkommensteuerpflichtig.

Die Entnahme des Gebäudes erfolgt weiterhin zum Teilwert und löst damit (bei stillen Reserven) Steuerpflicht aus.

6. Einlage aus dem Privatvermögen in das Betriebsvermögen

Die Einlage von Grund und Boden aus dem Privatvermögen in einen Betrieb erfolgt seit 1.4.2012 idR mit den (niedrigen) Anschaffungs- oder Herstellungskosten, die stillen Reserven aus dem Privatbereich werden also in das Betriebsvermögen überführt und bleiben damit im Betriebsvermögen steuerhängig. Nur bei niedrigerem Teilwert (unter den Anschaffungs- bzw. Herstellungskosten) ist aus fiskalpolitischen Gründen dieser geringere Teilwert maßgeblich, um die Verschiebung von privaten Verlusten in die betriebliche Sphäre zu verhindern.

Auch Gebäude werden grundsätzlich mit dem niedrigeren Wert aus Teilwert und fortgeschriebenen Anschaffungs- oder Herstellungskosten bewertet.

Es gibt jedoch eine Ausnahme für „Altgebäude“ (= zum 31.03.2012 nicht steuerverfangen) – diese dürfen auf den Teilwert zum Zeitpunkt der Einlage aufgewertet werden.

7. Veräußerung von eingelegten „Altgrundstücken“

7.1 Besteuerung bei Einlage ab dem 1.4.2012

Bei der Veräußerung eines zuvor in einen Betrieb eingelegten „Altgrundstücks“ (= Grund und Boden sowie Gebäude) ist bei der Besteuerung bei Einlage ab dem 1.4.2012 unabhängig von der Gewinnermittlungsart zu unterscheiden:

- Grund und Boden: Eine pauschale Ermittlung des Veräußerungsgewinns ist möglich.

- Gebäude: Eine pauschale Ermittlung des Veräußerungsgewinns bis zum Zeitpunkt der Einlage ist möglich (Abstellen auf Teilwert); für Wertsteigerung ab Einlage erfolgt eine Gegenüberstellung von Veräußerungserlös und Restbuchwert (Einlagewert) und eine normale Besteuerung zu 25 %.

7.2 Besteuerung bei Einlage bis zum 31.3.2012

Bei Einlagen bis zum 31.3.2012 hängt die Besteuerung auch von der Gewinnermittlungsart ab:

Bei Gewinnermittlung nach § 4 Abs. 1 EStG:

- Grundstück zum 31.3.2012 steuerverfangen:

Grund und Boden + Gebäude: keine pauschale Ermittlung des Veräußerungsgewinns bis zur Einlage, sondern Gegenüberstellung von Teilwert im Zeitpunkt der Einlage und den (historischen) Anschaffungs- oder Herstellungskosten; für Wertsteigerungen ab Einlage wird Veräußerungserlös und Restbuchwert gegenübergestellt. - Grundstück zum 31.3.2012 nicht steuerverfangen: wie bei Einlage ab dem 1.4.2012

Bei Gewinnermittlung nach § 5 EStG:

- Grundstück zum 31.3.2012 fiktiv ohne Einlagevorgang steuerverfangen (idR bei Anschaffung nach 30.3.2002):

Grund und Boden + Gebäude: keine pauschale Ermittlung des Veräußerungsgewinns bis zur Einlage, sondern Gegenüberstellung von Teilwert im Zeitpunkt der Einlage und den (historischen) Anschaffungs- oder Herstellungskosten; für Wertsteigerungen ab Einlage wird Veräußerungserlös und Restbuchwert gegenübergestellt. - Grundstück zum 31.3.2012 fiktiv ohne Einlagevorgang nicht steuerverfangen (idR Anschaffung vor 31.3.2002):

Grund und Boden + Gebäude: pauschale Ermittlung des Veräußerungsgewinns ist bis zur Einlage möglich; für Wertsteigerungen ab Einlage werden Veräußerungserlös und Restbuchwert gegenübergestellt.

Ab Einlage bzw. Wechsel auf § 5-Gewinnermittlung beginnt für Grund und Boden die Zeit für einen allfälligen Inflationsabschlag zu laufen.

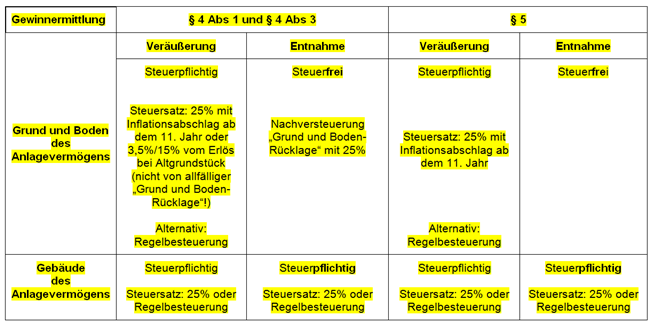

8. Übersicht der neuen Besteuerung von Immobilien im Betriebsvermögen

Im Folgenden geben wir eine Übersicht über die ab dem 1.4.2012 geltende unterschiedliche Besteuerung von Grund und Boden sowie Gebäude (wobei insb. die Spezialthemen „Einlage“ bis 31.3.2012 oder danach, Entfall des Sondersteuersatzes, nicht behandelt werden):

Steuersätze auf Grund & Boden und auf Gebäude

- Weitere Details rund um die Besteuerung von Immobilien in Österreich erhalten Sie bei unseren Steuer-Experten für Immobilienbesteuerung.

- Zur aktuellen News-Übersicht unserer Steuer-Experten

- Sie planen in Immobilien zu investieren? Immobilieninvestments in CEE/SEE