News

19. März 2015

Lesezeit: 6

min.

news

Einkommensteuer & Sozialversicherung

Die Auswirkungen auf die Unternehmensbesteuerung werden in typisierender Betrachtungsweise anschaulich dargestellt. Unsere Steuer-Experten geben hier 8 kostenlose Steuertipps zur Einkommensteuer und Änderungen der Sozialversicherung in Österreich.

TPA Newsletter abonnieren

Unsere Expert:innen informieren Sie über alle wichtigen Steuer-Änderungen!

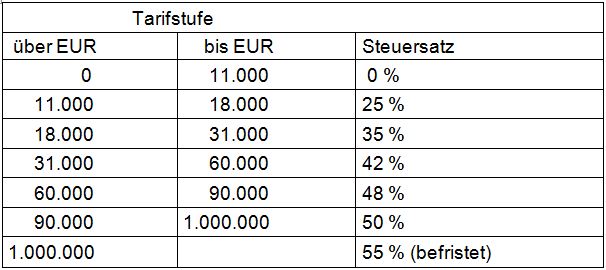

1. Der neue Einkommensteuer-Tarif in Österreich 2016

Der Einkommensteuertarif ist ein Staffeltarif, das heißt, jeder Steuerpflichtige beginnt in der ersten Tarifstufe und „verbraucht“ – je nach Einkommenshöhe – die daran anschließenden Stufen. Der Einkommensteuersatz und – Tarif ist bis 2020 in Österreich gültig.

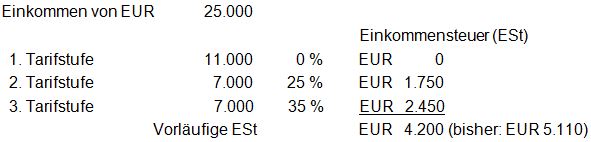

Beispiel zur Einkommenssteuer 2016

Senkung des Eingangssteuersatzes auf 25 %

Entlastung für Einkommensteuerzahlende Personen

Durch die Senkung des Eingangssteuersatzes von 36,5 % (bis Ende 2015) auf 25 % (ab Anfang 2016) werden lohn- und einkommensteuerzahlende Personen entlastet, im Durchschnitt soll die Entlastung rund EUR 1.000 pro Steuerpflichtigem und Jahr ausmachen. Zusätzlich kommt der Steuersatz von 50 % erst ab EUR 90.000 im Jahr, anstatt der bisherigen EUR 60.000 zum Tragen. Für Einkommensanteile über EUR 1 Mio. pro Jahr gilt ein auf fünf Jahre befristeter Steuersatz von 55 %.

TPA Steuer- Tipp 1 zum neuen Einkommensteuertarif 2016

Wenn möglich, verschieben Sie als Einnahmen-Ausgaben-Rechner zum Teil Betriebseinnahmen in das Jahr 2016, um die etwas geringere Progression auszunutzen.

TPA Tipp 2 zur neuen Einkommensteuer für GmbHs

Bei GmbHs mit geringen Gewinnen kann es noch günstiger werden, die GmbH noch 2015 in ein Einzelunternehmen oder eine Personengesellschaft rückumzuwandeln, um ab 2016 in den günstigeren ESt-Tarif zu kommen; die bei Umwandlung anfallende 25%ige „Verkestung“ noch nicht ausgeschütteter Gewinne (sog. Gewinnkapitalbesteuerung – steigt ab 2016 auf 27,5 %) und andere Aspekte (unbeschränkte Haftung, Sozialversicherung etc.) sind zu berücksichtigen (zur Vorteilhaftigkeits-Berechnung siehe unseren TPA Rechtsformrechner auf unserer Website)

Arbeitnehmerabsetzbetrag erhöht

Der Arbeitnehmerabsetzbetrag von derzeit EUR 54 wird in den Verkehrsabsetzbetrag (derzeit EUR 291) integriert und ab 2016 von insgesamt EUR 345 auf EUR 400 erhöht.

Sozialversicherungserstattung für Personen mit geringeren Einkommen

Die Sozialversicherungserstattung für Personen mit geringeren Einkommen wird auf maximal EUR 400 erhöht (bisher betrug die „Negativsteuer“ EUR 110). Auch Pensionisten profitieren in Zukunft von einer solchen Erstattung im Ausmaß von maximal EUR 110 pro Jahr. Die Begrenzung soll auf 50 % der Sozialversicherungsbeiträge erhöht werden (bisher 10 %). Auch Selbstständige, die bei der Sozialversicherung der gewerblichen Wirtschaft versichert sind, sowie Landwirte (Sozialversicherung der Bauern), die keine Einkommensteuer zahlen, sollen durch Rückerstattungen entlastet werden.

Außerdem erhalten geringverdienende Pendler eine Erhöhung des Pendlerzuschlages.

2. Weitere geplanten Änderungen in Österreich

2.1. Sonderausgaben

Die Topfsonderausgaben (bestimmte Lebensversicherungen, Ausgaben für Wohnraumschaffung, Wohnraumsanierung, etc) sind ab 2016 für neu abgeschlossene Verträge nicht mehr abzugsfähig. Ausgaben aufgrund bestehender Verträge sollen noch fünf Jahre lang absetzbar bleiben.

2.2. Kinderfreibetrag wird verdoppelt

Der Kinderfreibetrag von derzeit EUR 220 wird auf EUR 440 pro Kind erhöht. Bei Geltendmachung durch beide Elternteile soll der Freibetrag künftig jeweils EUR 264 statt bisher EUR 132 betragen.

TPA Steuer-Tipp 3 – Einkommensteuererklärung

Nach wie vor steht der Kinderfreibetrag nur zu, wenn Sie als Steuerpflichtiger eine Einkommensteuererklärung abgeben bzw. eine Arbeitnehmerveranlagung durchführen.

2.3. Dienstauto – Sachbezug

Die Privatnutzung des arbeitgebereigenen Kraftfahrzeuges stellt einen Vorteil aus dem Dienstverhältnis dar und ist derzeit mit monatlich 1,5 % der Anschaffungskosten mit bis zu EUR 720 zu versteuern. Ab 2016 werden PKWs, die einen CO2-Ausstoß von mehr als 120 g CO2-Ausstoß/km aufweisen, mit einem Sachbezug in Höhe von 2 %, somit mit bis zu EUR 960 versteuert werden müssen.

TPA Tipp 4: Sachbezüge bei privat genutzten Firmenwagen

Privat genutzte Dienstfahrzeuge mit Elektromotor sind künftig steuerfrei; das heißt, bei diesen kommt zukünftig kein Sachbezug zur Anwendung!

- Alle aktuellen Sachbezüge im aktuellen 1×1 der Steuern: Firmen-PKW, Dienstwohnung und Parkplatz

2.4. Mitarbeiterbeteiligung

Die steuerfreie Mitarbeiterbeteiligung von derzeit EUR 1.460 p.a. wird auf EUR 3.000 p.a. erhöht.

2.5. Bildungsprämien und Freibeträge

Der Bildungsfreibetrag und die Bildungsprämie werden ab 2016 gestrichen.

2.6. Forschungsprämie

Die Forschungsprämie wird von derzeit 10 % ab 2016 auf 12 % angehoben.

2.7. KMU-Finanzierung

Für kleine und mittlere Unternehmen in Österreich wird die Erstellung eines „KMU-Finanzierungspakets“ in Aussicht gestellt.

2.8. Erhöhung der Höchstbeitragsgrundlage in der Sozialversicherung

Im Jahr 2016 soll eine außerordentliche Erhöhung der Höchstbeitragsgrundlage im Ausmaß von EUR 100 pro Monat – zusätzlich zur gesetzlich automatisch vorgesehenen Valorisierung – erfolgen. Somit wird die Höchstbeitragsgrundlage 2016 voraussichtlich auf ca. EUR 4.840 (derzeit EUR 4.650) erhöht.

2.9. Lohnnebenkostensenkung verschoben

Im Vortrag an den Ministerrat ist zu lesen, dass die Lohnnebenkosten unter der Voraussetzung der budgetären Bedeckung (ab 2018) stufenweise gesenkt werden. Finanzielle Spielräume für eine Senkung der Lohnnebenkosten sieht das BMF insbesondere beim Beitrag zum Familienlastenausgleichsfonds.

2.10. Zuzugsbegünstigung für Wissenschaftler und Forscher

Geplant ist ein zeitlich befristeter pauschaler „Zuzugsfreibetrag“ für ausländische Wissenschaftler und Forscher, die nach Österreich zuziehen. Dieser könnte zu einer Steuerfreiheit von bis zu 30 % der inländischen Bezüge führen, um insbesondere den Zuzugsmehraufwand (zB Kosten für die Wohnungssuche, Beantragung und Änderung von Dokumenten, medizinische Überprüfungen, Kosten für eine doppelte Haushaltsführung einschließlich Fahrtkosten, Kosten für Sprachkurse zum Erlernen der deutschen Sprache, Besuch von Privatschulen der Kinder) zu berücksichtigen.

Der zusätzliche Abzug tatsächlicher Kosten (Betriebsausgaben oder Werbungskosten) wäre dann aber ausgeschlossen.

2.11. Verlustverrechnungsbremse bei Personengesellschaften

Nach deutschem Vorbild sollen Verlustzuweisungen aus (gewerblichen) Personengesellschaften generell mit der Höhe der getätigten Einlage begrenzt werden. Damit verlieren insbesondere Verlustbeteiligungsmodelle in Form von atypisch stillen Gesellschaften oder Kommanditgesellschaften steuerlich an Attraktivität, die Verlustzuweisung wird allerdings auch bei „ganz normalen Familiengesellschaften“ eingeschränkt. Nähere Details sind noch unbekannt, insbesondere, ob die Verlustbremse auch für unbeschränkt haftende Komplementäre oder vollhaftende OG-Gesellschafter gilt.

TPA Steuer-Tipp 5 für Personengesellschaften in Österreich

Wenn die entsprechenden Regeln bekannt sind, können entsprechende Maßnahmen getroffen werden, um eine allfällig gewünschte Verlustzuweisung auch 2016 ff. sicherzustellen.

2.12. Vorrang der Gewinnausschüttung vor Einlagenrückzahlung

Nach deutschem Vorbild könnte ab 2016 für GmbHs und AGs ein Vorrang der KESt-pflichtigen Gewinnausschüttung vor der KESt-freien Einlagenrückzahlung eingeführt werden. Die Gesetzwerdung ist abzuwarten.

TPA Tipp 6: Gewinnausschüttungen

Gegebenenfalls sollten Sie daher uU noch 2015 steuerfreie Einlagenrückzahlungen vornehmen und die Gelder dann als nachrangige, zinsenfreie Darlehen an die GmbH vergeben, womit die steuerfreie Rückführbarkeit trotz der Thesaurierung von Gewinnen auch für die Zeit ab 2016 sichergestellt wäre.

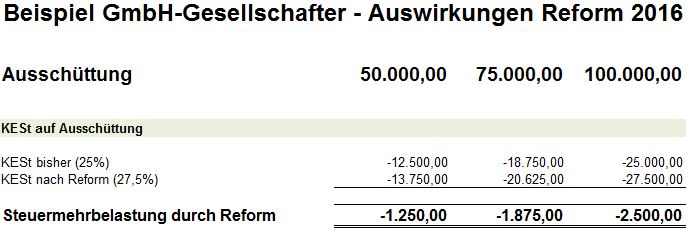

2.13. Erhöhung der KESt von 25 % auf 27,5 %

Es ist geplant, die Kapitalertragsteuer (KESt) von 25 % auf 27,5 % zu erhöhen. Diese erhöhte KESt wird voraussichtlich auf Gewinnausschüttungen (Dividenden), Veräußerungsgewinne von Kapitalvermögen, Zuwendungen von Stiftungen etc., nicht aber zB für Sparbuchzinsen gelten, für die weiterhin 25 % gelten sollen. Die geplante Anwendung zweier Steuersätze bedarf einer Zweidrittelmehrheit im Parlament, weil das Endbesteuerungsgesetz im Verfassungsrang steht, andernfalls wird voraussichtlich ab 2016 ein einheitlicher Satz von 27,5 % für alle Kapitaleinkünfte zur Anwendung gelangen.

TPA Steuer-Tipp 7: Erhöhung der KESt in Österreich

Schütten Sie noch heuer tatsächlich aus, so sparen Sie 2,5 %-Punkte an Kapitalertragsteuer; dabei ist es unschädlich, der Gesellschaft nach Ausschüttung das Geld wieder als Kredit zur Verfügung zu stellen.

TPA Steuer-Tipp 8 bei hohen Gewinnen Steuern sparen

Bei hohen Gewinnen kann es sich anbieten, 2015 noch ein Rumpfwirtschaftsjahr mit Stichtag 30.9.2015 oder 31.10.2015 einzuschieben, um Teile des Gewinnes 2015 noch bis zum 31.12.2015 ermäßigt ausschütten zu können.

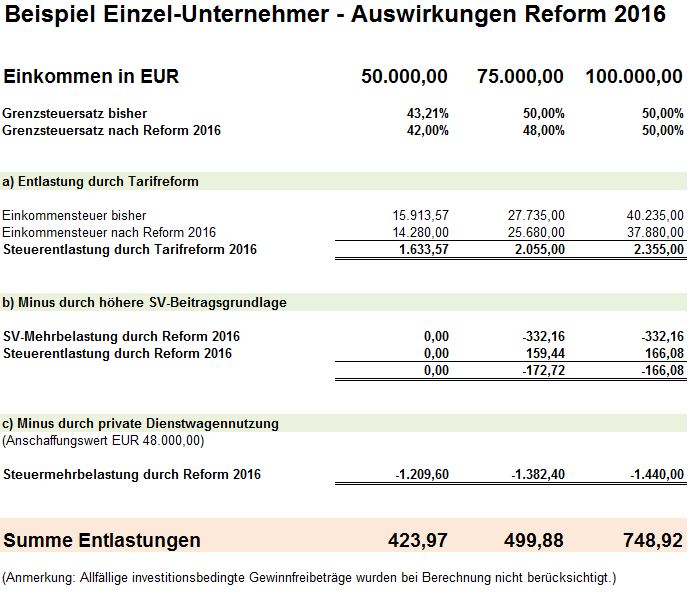

3. Vereinfachte Beispiele zur Auswirkung auf die Unternehmensbesteuerung

In den folgenden Beispielen soll vereinfacht und typisiert dargestellt werden, wie sich die Steuerreform bei kleineren Unternehmern in Österreich auswirkt:

Folgende Annahmen werden getroffen:

1. Beispiel zur Einkommensteuer: Einzelunternehmer Unternehmensbesteuerung

Der erste Unternehmer erwirtschaftet einen Gewinn von EUR 50.000, der zweite einen Gewinn von EUR 75.000, und der dritte einen Gewinn von EUR 100.000. Alle drei Unternehmer nutzen den betrieblichen PKW mit Anschaffungskosten von EUR 48.000 auch privat. Welche Auswirkungen hat die Steuerreform auf die Einkommensteuer?

2. Beispiel: GmbH mit Vollausschüttung - Unternehmensbesteuerung

Der erste Gesellschafter erhält EUR 50.000, der zweite EUR 75.000, und der dritte Gesellschafter erhält EUR 100.000.

Haben Sie Fragen zur Einkommensteuer & Sozialversicherung in Österreich?

Sollten Sie Fragen zur Einkommensteuer, Kapitalertragsteuer oder Sozialversicherung in Österreich haben, kontaktieren Sie unsere Steuer-Experten an verschiedenen Standorten in Österreich: Hier finden Sie die Kontaktdaten der TPA Steuer-Experten

- Aktuelle Steuer-News aus Österreich

- Unsere Beratungsleistungen für Unternehmer in Österreich und Europa

- Zurück zur Newsletter-Übersicht & Anmeldung