News

November 21, 2022

Lesezeit: 4

min.

news

Dreiecksgeschäfte ab 2023: Künftig kann die Vereinfachung auch bei 4-Parteien-Geschäften zur Anwendung kommen

Was ist ein Dreiecksgeschäft?

Ein Dreiecksgeschäft liegt nach aktuell geltender österreichischer Rechtslage (im Jahre 2022) dann vor, wenn drei Unternehmer aus drei verschiedenen EU-Staaten über dieselbe Ware Umsatzgeschäfte abschließen.

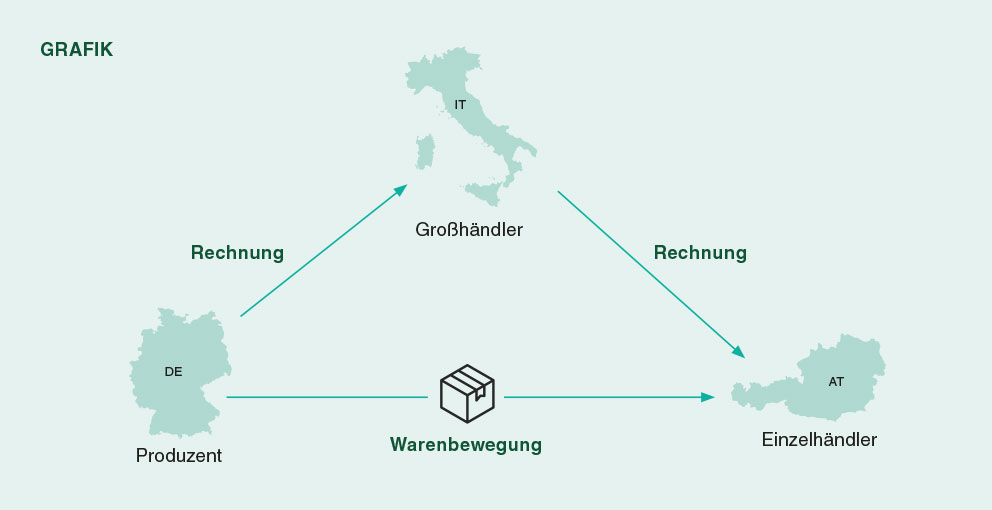

Beispiel 1:

Verkauft ein deutscher Produzent an einen italienischen Großhändler (Erwerber) eine Ware, welche der Großhändler an einen österreichischen Einzelhändler (Abnehmer) weiterverkauft, und organisiert entweder der deutsche Produzent oder der italienische Großhändler unter Verwendung seiner italienischen UID-Nummer den Transport von der deutschen Produktionsstätte direkt zum Einzelhändler nach Österreich, so stellt sich die Frage, was welcher Unternehmer in welchem Land umsatzsteuerlich zu erklären hat.

Lösung zu Beispiel 1:

Der deutsche Produzent muss eine (idR steuerfreie) innergemeinschaftliche Lieferung in Deutschland erklären, weil die Ware aus Deutschland verschickt wird. Nach den allgemeinen Regeln des österreichischen Umsatzsteuergesetzes hat der italienische Großhändler in Österreich einen innergemeinschaftlichen Erwerb zu erklären, da hier die Warenbewegung endet. Dafür müsste sich der italienische Großhändler in Österreich umsatzsteuerlich registrieren. Um diese Verwaltungslasten für den mittleren Unternehmer zu vermeiden, gibt es derzeit folgende Vereinfachungsregelung des Dreiecksgeschäfts:

Liegen alle Voraussetzungen für die Anwendung der Dreiecksgeschäftsregelung vor, so ist der innergemeinschaftliche Erwerb des Großhändlers steuerfrei und er muss sich in Österreich nicht registrieren. Der Umsatz des italienischen Großhändlers an den österreichischen Einzelhändler ist grundsätzlich in Österreich steuerpflichtig, allerdings geht hierfür die Steuerschuld auf den Einzelhändler über, und Letzterer hat diesen sodann in seiner UVA zu erklären. Zudem sind die Umsätze in den Zusammenfassenden Meldungen (ZM) entsprechend aufzunehmen.

Bisher hat der österreichische Gesetzgeber die Vereinfachungsregelung für Dreiecksgeschäfte gemäß Artikel 25 UStG 1994 nur dann zugelassen, wenn – unter anderem – an dem Liefergeschäft genau drei Unternehmer aus drei verschiedenen Mitgliedstaaten beteiligt waren.

Neuregelung Dreiecksgeschäfte ab 2023

Österreich hat nun den Anwendungsbereich mit Wirksamkeit ab 1.1.2023 auf mehr als drei Beteiligte in einer Reihe ausgeweitet. Die Vereinfachung kommt weiterhin nur jenem Unternehmer zugute, der den innergemeinschaftlichen Erwerb hat. In Abholfällen ist zukünftig ebenfalls kein Dreiecksgeschäft möglich.

TPA Tipp: Bis dato gibt es auf EU-Ebene keine vollständige Harmonisierung in diesem Bereich. Um hohe Steuernachzahlungen zu vermeiden ist zu prüfen, ob involvierte Mitgliedstaaten ein Dreiecksgeschäft in der geplanten Konstellation akzeptieren.

Beispiel 2:

Der österreichischer Unternehmer AT 1 kauft von seinem österreichischen Lieferanten AT 2 bestimmte Waren. AT 2 kauft diese Waren wiederum beim italienischen Unternehmer IT zu. IT hat die Ware nicht lagernd, bestellt sie bei seinem deutschen Produzenten DE und weist DE zudem an, die Waren von Deutschland direkt an AT 1 nach Österreich zu liefern.

Lösung zu Beispiel 2:

Aufgrund des Transports durch den deutschen Produzenten ist die bewegte Lieferung dieser Lieferung zuzuordnen. DE erklärt eine steuerfreie ig Lieferung in Deutschland. Da die Warenbewegung in Österreich endet, hat IT einen ig Erwerb in Österreich, der bei Vorliegen aller Voraussetzungen gemäß Artikel 25 Absatz 3 öUStG 1994 steuerfrei ist. Die Steuerschuld für die in Österreich steuerbare Lieferung des Erwerbers IT an AT 2 geht auf AT 2 über. Dieser Übergang der Steuerschuld auf den AT 2 wäre nach der bisherigen Rechtslage bei vier beteiligten Unternehmen nicht möglich gewesen. Dadurch wird auch in dieser Konstellation die in Österreich normalerweise für IT als Erwerber notwendige umsatzsteuerliche Registrierung samt den damit verbundenen Erklärungspflichten vermieden.

TPA-Tipp: Um missglückte (teure) Dreiecksgeschäfte zu vermeiden, hat der Erwerber in diesen Fällen insbesondere auf die korrekte Rechnungsausstellung nach Artikel 25 Absatz 4 öUStG 1994 zu achten. Auch die Verwendung der richtigen und gültigen UID-Nummern aller in der Reihe beteiligten Unternehmer ist essenziell.

Conclusio

Wir empfehlen in Vorbereitung auf 2023, Ihre Geschäftsmodelle vor dem Hintergrund dieser umsatzsteuerlichen Neuerung wieder einmal zu beleuchten, um zu evaluieren, ob es Geschäftsfälle gibt, welche nun anders gestaltet werden könnten. Möglicherweise können so einzelne Compliance-Verpflichtungen im Ausland in Zukunft reduziert werden. Gerne unterstützten wir Sie in diesem Prozess!

Das könnte Sie auch interessieren: